热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

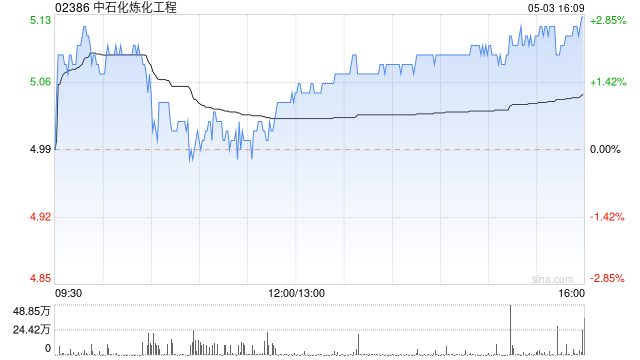

中金发布研究报告称青海东光科技有限责任公司,维持中石化炼化工程(02386)“跑赢行业”评级,上调目标价20%至6.1港元。公司公布1H24业绩:收入为286亿元,同比+15%;归母净利润13.2亿元,同比+0.1%,业绩符合该行预期。1H24公司新签订合同量为501亿元(同比增加33%),其中境内/境外新签合同量分别为331亿元(同比+10.6%)/24亿美元(同比+117.8%)。截至1H24末,在手合同量为1577.75亿元,较23年底增长15.8%。1H24公司宣布每股派息0.15元/股,派息率为50%,相较于去年同期38%的派息比例,明显增加股东回报。

中金主要观点如下:

市场化步伐加快:海外+国内石化外新签订单快速提升。

2024公司海外新签订单23.5亿美元,同比+117.8%,其中,公司公告披露,代表订单有沙特阿美Jafurah天然气扩建III期气体压缩EPC合同,合同金额总计约为9亿美元,境内中石化体系外的订单为373亿元,占比达到了41%,主要为北方华锦项目获得了总包订单(合同金额58亿元)。该行预计全年新签订单有望超过年初指引的境内600亿元+境外30亿美元。海外特别是中东正在加快化工建设,提升本国的工业化能力,中石化的海投公司也积极海外布局。该行认为,海外的油气/化工等项目未来会成为公司最主要的增长点。

毛利率基本维持稳定。

1H24毛利率为8.7%,同比-0.3ppt,基本维持稳定;1H24净利率为4.6%,同比-0.7ppt,主要系汇兑亏损(1H24汇兑亏损为0.07亿元)和研发费用同比增加18.7%至9.4亿元。

提升中期派息比例,重入沪港通预计流动性改善将提升估值。

公司重视股东回报,1H24公司派息率为50%,同比+12ppt。同时,8.16日恒生指数公告宣布中石化炼化工程纳入港股通名单,该行预计将在9月中旬正式执行。公司的资产负债表强劲,拥有在手现金超200亿元,且利息收入每年稳定超过10亿元,在人民币利率下行趋势下,集团内部的利息回报率相对稳定。该行认为,随着公司的业务更加市场化,稳定的派息和分红将吸引一定的稳定资金为股东,有助于公司的流动性改善,有望提升公司估值水平。

风险:新订单不及预期、海外项目的执行等风险,分红不及预期。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:史丽君 青海东光科技有限责任公司